¡Respiren hondo!

Tras un 2022 complicado, los mercados han comenzado 2023 casi con entusiasmo. Una tendencia inflacionista más moderada ha impulsado tanto a los mercados de renta variable como a los de renta fija en las primeras semanas del año. Del mismo modo que el año pasado los temores inflacionistas lastraron los mercados, su moderación parece haber relajado considerablemente a los inversores. Después de un largo periodo de tensión, por fin, parece llegar un respiro.

La lógica parece sencilla: la desaceleración de la tendencia inflacionista debería permitir que los bancos centrales alcancen antes el pico de su ciclo de subidas y, posiblemente, también a unos niveles algo más bajos de lo que se temía hace unos meses.

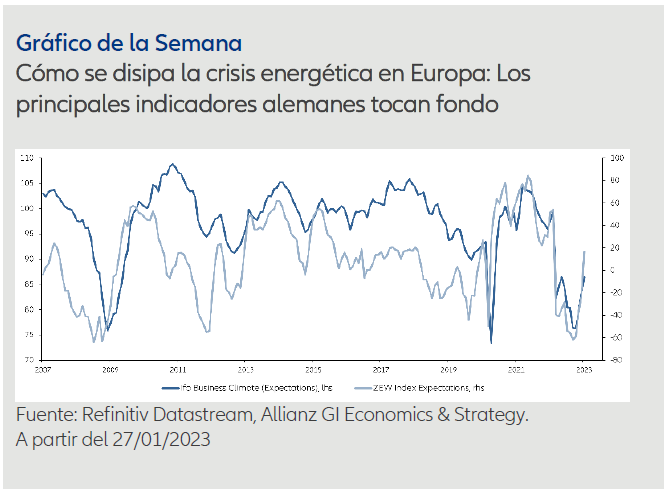

Al mismo tiempo, se han atenuado considerablemente los dos principales lastres externos sobre la economía mundial, la crisis energética europea y las estrictas restricciones para contener la pandemia de COVID en China, lo que supone un estímulo. En Europa, un invierno suave ha frenado la demanda de energía para calefacción, y se prevé que en primavera los almacenes de gas estén más llenos de lo que se temía antes del invierno.

En China, el gobierno se ha dado cuenta de manera inesperadamente súbita de que la política «Cero Covid» era difícil de mantener. Las drásticas medidas de apertura adoptadas desde noviembre muestran la voluntad de alcanzar ahora el objetivo intermedio de la inmunidad de grupo lo antes posible. Ahora puede esperarse que la actividad económica de la segunda potencia mundial se recupere de forma gradual, pero mucho más rápido que en muchos otros países.

Volviendo a la inflación: mientras que, en los mercados de bienes, la transición hacia un nuevo equilibrio mediante la contención de la demanda y el restablecimiento de la oferta ya está bien avanzada, los mercados de trabajo solo parecen haber recorrido una pequeña parte del camino. Los salarios siguen subiendo en muchos países, la demanda de mano de obra se mantiene sólida y la oferta aumenta de forma contenida. Por lo tanto, hay poco margen para que los bancos centrales se tomen un respiro.

En cuanto a los inversores, la medida en que puedan respirar también depende del panorama económico. Las perspectivas de crecimiento en Asia deberían de haber mejorado claramente gracias al cambio de estrategia en China. Asimismo, en Europa, es posible que la recesión que se preveía para el invierno no se materialice de momento. Ahora parece improbable que haya caídas de la producción y los paquetes de ayudas de algunos gobiernos para amortiguar los altos precios de la energía deberían de estabilizar el consumo.

En lo que respecta a Estados Unidos, se observa una ralentización de las expectativas empresariales, del consumo y de la producción. Los mercados de renta variable no parecen realmente preparados para ello, a pesar de que ya se ha hablado mucho de una recesión inminente. Parece que el respiro para los inversores de Asia y Europa podría ser algo más largo que en Estados Unidos.

Esto sugiere la siguiente asignación táctica para la renta variable y la renta fija:

- Los mercados parecen encontrarse en medio de una fase de transición: las inquietudes sobre la inflación disminuyen, mientras que la preocupación por el crecimiento más bien aumenta en mercados importantes como el estadounidense. Esto podría apuntar en términos tácticos a una estabilización del mercado de renta fija. En los mercados de renta variable, el pico de la inflación debería proporcionar alivio a corto plazo; sobre todo, si la ralentización económica es inicialmente más leve o tarda más en materializarse de lo que se preveía. Este escenario parece actualmente algo más probable en Europa que en Estados Unidos.

- En los mercados emergentes, especialmente China, podría empezar un periodo con oportunidades de inversión: la retirada de la política «Cero Covid» en China ha mejorado fundamentalmente las perspectivas de la región asiática, tanto para la renta variable como para la renta fija. A ello se añade que la apreciación del dólar posiblemente ha tocado techo: la fortaleza del billete verde suele considerarse un factor negativo para los mercados emergentes.

- La actitud de los inversores sigue pareciendo cautelosa: las posiciones de efectivo aún parecen elevadas. La ausencia de malas noticias podría llevar a la cobertura de posiciones cortas y dar un respiro durante algo más de tiempo a los activos de riesgo, como la deuda corporativa.

Tema de inversión: crecimiento verde

- El cambio climático es el problema más apremiante de nuestra era. El Foro Económico Mundial de Davos también lo ha recordado.

- El “decrecimiento”, es decir, la renuncia deliberada al crecimiento económico, no es la solución. Entre otros, los Objetivos de Desarrollo Sostenible de las Naciones Unidas nos recuerdan que hay que seguir luchando contra el hambre y la pobreza.

- Las Naciones Unidas calculan que la población de África crecerá en 3.000 millones de personas hasta alcanzar los 4.300 millones en el año 2100. Sin embargo, la Organización Mundial de la Salud (OMS) ya habla de los “forgotten 3 billion”: los 3.000 millones de personas olvidadas que hoy en día aún no tienen acceso a la electricidad en sus hogares, y cocinan con fuentes de energía contaminantes y con cocinas inadecuadas.

- La descarbonización de la economía mundial debería considerarse principalmente como una inversión, y no tanto como un coste, teniendo en cuenta al mismo tiempo las tendencias demográficas, el aumento de la urbanización y la escasez de materias primas. Desde la perspectiva de los inversores, es de prever que la IA (inteligencia artificial), las inversiones en energías inteligentes y eficiencia energética, en el suministro y saneamiento del agua y en seguridad alimentaria se beneficien de estas tendencias. Desde una perspectiva geopolítica, la ciberseguridad también presenta una oportunidad de inversión.

Gráfico de la semana

Gráfico de la semana